אחת לשנה, במהלך חודש מרץ, נשלח לכל חוסך (בדוא"ל או בדואר) דו"ח פנסיה מסכם שנתי ובו מוצגים נתוני החסכון הפנסיוני. היות וברוב המקרים החסכון הפנסיוני הוא הנכס הפיננסי הגדול ביותר של אדם במהלך חייו – מעבר על הנתונים והבנתם הינה הכרחית לצורך התאמת החסכון וסכומי הביטוח הקיימים בו לצרכים האישיים והמשפחתיים של כל חוסך.

אנשים רבים נמנעים מלקרוא את הדו"חות שהגיעו עקב חשש כי לא יבינו אותם או כי מאמינים כי כל הנתונים בהכרח תקינים , אז רגע לפני שחברות הביטוח והפנסיה שולחות את אחד המסמכים החשובים לכל החוסכים- הכנו עבורכם מאמר בו תוכלו להבין בקלות מהם הפרמטרים החשובים שעליכם לשים לב אליהם על מנת לוודא תקינות ההפקדות והאם קיימים נושאים לטיפול ושיפור הפנסיה.

הרכב הדו"ח ולמה צריכים לשים לב בעיקר:

הדו"ח מורכב מ-5 טבלאות כאשר בכל אחת מוצגים נתונים אודות חלק אחר מהחיסכון הפנסיוני. במאמר זה ננתח מבנה דו"ח שנתי עבור מוצר: קרן פנסיה מקיפה חדשה. ונתמקד בעיקר ב-2 טבלאות המרכזות את הנתונים החשובים.

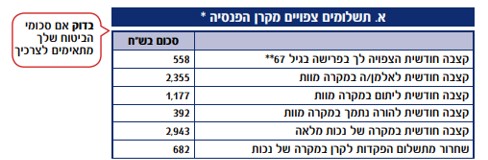

טבלה א'- ריכוז התשלומים הצפויים מקרן הפנסיה

בטבלה זו תוכלו לראות את סך התשלומים ו/או הקצבה החודשית הצפויה לכם בגיל הפרישה, כמו כן מוצגים בה סכומי ביטוח שישולמו לכם במקרה של אובדן כושר עבודה , וסכומים שישולמו ליקיריכם במקרה פטירה.

תשומת ליבכם:

- בדקו את סכומי הביטוח שלכם:

- וודאו כי פיצוי שתקבלו במקרה אובדן כושר עבודה- מהווה 75% מהשכר

- וודאו כי גובה קצבת שארים שיקבל בן/ת הזוג והילדים- מהווה 100% מהשכר

- במידה ולא קיימים לכם שארים (בן/בת זוג או ילדים) – בחנו אפשרות ויתור על רכישת כיסוי שארים למשך עד 24 חודשים. ולאחר מכן חידוש במידה ואין שינוי בסטטוס המשפחתי.

- במידה והקצבה החודשית הצפויה נמוכה ביחס למשכורת:

- בדקו בטבלה ה' את פירוט ההפקדות השנתיות וודאו כי כל ההפקדות החודשיות אכן תואמות את ההפקדות שבוצעו בפועל.

- בדקו האם מקום העבודה מבצע הפקדות על מלוא השכר (כולל שעות נוספות/בונוסים וכו') במידה ולא שווה להעלות זאת בפני המעסיק בשיחה השנתית.

- אם עדיין תחזית הקצבה נמוכה למרות שההפקדות תקינות, יש לבחון מול איש מקצוע חסכון פרטי במוצרי קצבה משלימים על מנת להגדיל את הפנסיה העתידית ולשמור על רמת הכנסה נאותה התואמת את השכר בפועל.

טבלה א'- דוגמא להמחשה:

טבלה ב'- תנועות בקרן הפנסיה

בטבלה זו תוכלו לראות את התנועות בחסכון הפנסיוני שלכם בשנה הקודמת: כמה כסף הפקדתם, כמה דמי ניהול שילמתם, וכמה רווחים צברתם באמצעות ניהול השקעות הקרן. בשורה התחתונה יוצגו יתרת הכספים בקרן בסוף השנה (לאחר תוספות וניכויים)

תשומת ליבכם:

- וודאו כי שדה "יתרת הכספים בקרן בתחילת השנה" תואם את היתרה כספית מסוף שנה שעברה. במידה ולא יש לבדוק מה הסיבה ולפעול בהתאם.

- בדקו את סך הכספים שהופקדו בפנסיה כי אכן תואמות את ההורדות בתלוש השכר ואת השכר המבוטח שלכם- נתונים אלו יופיע בטבלה ה' (פירוט הפקדות)

- בחנו את רמת הסיכון והתשואה שהשגתם בגוף המנהל- בטבלה ד' (מסלולי השקעה ותשואות) יוצג שם מסלול ההשקעה ותוצג בפניכם התשואה שהושגה באחוזים. מומלץ לבדוק תשואות אלו ביחס לגופים אחרים (באותה רמת סיכון) ובמידת הצורך בחנו אפשרות לשינוי מסלול השקעה ו/או ניוד הקרן לגוף אחר על מנת לשפר את הרווחים לאורך השנים- פרמטר זה משפיע מאד על סך הצבירה בגיל פרישה (באפקט ריבית דריבית)

- בחנו את סך דמי הניהול שמשלמים לגוף המנהל – בטבלה ג' (דמי ניהול והוצאות) יוצגו בפניכם סך אחוז דמי הניהול שמשלמים הן מההפקדה החודשית והן מסך הצבירה. מומלץ לבדוק עלויות אלו ביחס לממוצע ולאלטרנטיבות בשוק- ובמידת הצורך בחנו אפשרות ניוד הקרן לגוף אחר על מנת להוזיל עלויות אלו.

- בחנו את הנתון בשדה "עדכון יתרת כספים בגין הפעלת מנגנון איזון אקטוארי"- קרן פנסיה חייבת לשמור על איזון אקטוארי, במידה והיה גרעון הוא יכוסה על ידי כל העמיתים בקרן. ותראו ניכוי של סכום כספי מהצבירה הקיימת לטובת הנושא. מומלץ לבדוק את תוצאות הגוף בו מתנהלת הפנסיה שלכם גם בהיבט גרעון/ עודף אקטוארי ובמידת הצורך בחנו אפשרות ניוד הקרן לגוף אחר.

- בחנו את עלויות ביטוח למקרה סיכוני נכות ומוות- עלויות אלו נגזרות ממסלול הביטוח שבחרתם וסכומי הביטוח שנרכשו עבורכם. בדקו כי אתם נמצאים במסלול ביטוח התואם את הצורך האישי והמשפחתי שלכם ובמידת הצורך ניתן לשנות מסלול בהתאם.

טבלה ב'- דוגמא להמחשה:

שורה תחתונה מה לעשות?

ראשית- אל תתעלמו מהדוחות השנתיים ומהנתונים המופיעים בו לכל פרמטר קיימת השפעה גדולה הן על החסכון הפנסיוני והקצבה העתידית שלכם בגיל פרישה והן על סכומי הביטוח שישולמו בעת הצורך.

שנית- אם לאחר בדיקת הדוח אתם עדיין מתקשים בפיענוח הנתונים או שגיליתם נתון שאינו תואם את הצורך האישי והמשפחתי שלכם- אנו מזמינים אתכם להשאיר פרטים וסוכן בעל רישיון מטעמנו יסייע לכם בהבנת הנתונים ובמתן המלצות לביצוע שינויים במידת הצורך.