סקירת מאקרו:

שנת 2022 התחילה בסערה. בחודשים ינואר ופברואר השווקים נצבעו באדום לאחר שחילחלה העובדה שהאינפלציה איננה הולכת לחלוף במהרה כפי שסברו קודם והיא כאן כדי להישאר. עובדה זו, באופן בלתי נמנע, צפויה לגרור אחריה כמות גבוהה של העלאות ריבית, מעבר למה שציפה השוק בשנת 2021.

נוסף לחששות מהעלאת הריבית המהירה, בסוף פברואר החלה גם הפלישה הרוסית לאוקראינה. המלחמה הוסיפה שמן לתנודתיות שגם ככה שררה בשווקים, הקפיצה את מחיר הנפט למעל ל-120$ לחבית, גבהים שלא נצפו מאז שנת 2011 והחריפה את משבר האספקה העולמי. אלה, לא עוזרים בלשון המעטה לדאגת האינפלציה העולמית.

הירידות החדות של תחילת שנת 2022 הביאו עמן השוואות לפיצוץ בועת הדוט.קום משנת 2000 ושיח על כך ששוררת בועה בחברות הטק שאוטוטו מתפוצצת. אכן, הנאסדק ירד ברבעון הראשון של 2022 בכ 9%, רחוק מאוד מהעליות החדות שהיינו רגילים לראות בשנים האחרונות. עם זאת, הירידה של ה-9% באה לאחר התאוששות מרשימה בחודש מרץ של כ-13% בתוך כשבועיים בלבד. עובדה זו מצביעה על כך שאסור עדיין להספיד את השווקים ושכנראה מוקדם היה להיכנס לפאניקה.

גם מדד ה-S&P המרכזי, שאמנם בשפל של שנת 2022 ירד כבר בכ 15%, גם הוא הספיק להתאושש ובסוף הרבעון היה נמוך רק ב כ 5% מסוף 2021. בדומה, השווקים באירופה החלו את השנה בביצועים חלשים, כאשר מדד STOXX 600 האירופאי מציג תשואה שלילית של כ-7% לרבעון.

כמו גם בשנה שעברה, גם השנה השווקים הפיננסיים בישראל מכים את אלו שבחו"ל ומציגים תשואה חיובית של מעל ל-2% ברבעון הראשון. זאת, לאחר נתוני מאקרו מרשימים וירידה חדה בגרעון ל-1.4% מהתמ"ג בלבד (לאחר שבשנת 2020 עמד הגרעון על מעל ל-10%).

אם כן, על אף רבעון הפכפך ביותר, עם תנודתיות שלא נצפתה בשווקים מאז תחילת הקורונה לפני כשנתיים, אנו סיימנו אותו באופטימיות ובהתאוששות מרשימה. עם זאת, הסיבות לדאגה טרם התפוגגו. טרם ידועות לנו השלכות מלחמת רוסיה-אוקראינה ומיליוני הפליטים על הכלכלה העולמית וסכנת האינפלציה טרם חלפה לה. בארה"ב, לאחר העלאת ריבית ראשונה בחודש מרץ, צפויות בעת הזו עוד 6 העלאות ריבית ובאנגליה חזינו כבר בשתי העלאות ריבית. שנות הכסף הזול צפויות להסתיים בקרוב ועמן גם קצב הצמיחה המהיר, בייחוד בחברות הטכנולוגיה הצעירות שניזונות מכסף זול לשם גידול מהיר ללא הכנסות משמעותיות.

הפחד הגדול של השווקים בימים אלו הוא מסטגפלציה, דהיינו צמיחה נמוכה יחד עם אינפלציה גבוהה. שילוב גורמים כמו מלחמה מתמשכת, בעיות אספקה ומחסור ברכיבים שטרם נפתרו עוד מאז תחילת הקורונה, עלולים לגרור אותנו לתקופה ארוכה של תנודתיות ואי ודאות. ראינו את ההשפעות של גורמים אלו בירידות החדות של תחילת רבעון II. עם זאת, אנו גם רואים שהשווקים נאחזים בכל פיסת אופטימיות ומתרגמים אותה לתיקון מהיר כלפי מעלה, כפי שגם ראינו בהתאוששות המהירה מהקורונה בשנת 2020 ובחודש מרץ השנה.

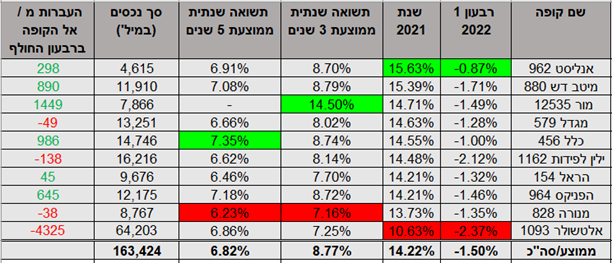

סיכום שנת 2021 בגמל ובהשתלמות:

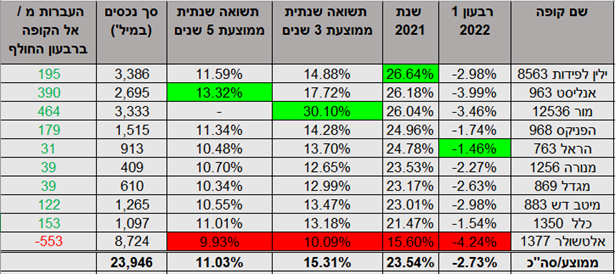

מבחינת קופות הגמל, החוסכים חווה תשואות שליליות ברבעון הראשון, כאשר המסלולים הכלליים הציגו תשואות של כ 1.5%- בממוצע והמסלולים המנייתיים כ 2.73%- בממצוע.

בתשואות במסלול הכללי בלטו ברבעון הראשון לטובה אנליסט וכלל עם התשואות השליליות המתונות ביותר. אלטשולר ממשיכה את המגמה השלילית משנה שעברה וסיימה אחרונה עם תשואה שלילית של כ 2.5%-.

בתשואות במסלול המנייתי בלטו לטובה הראל, כלל והפניקס עם תשואות שליליות מתונות של עד 2%-, כאשר גם כאן, אלטשולר שחם משתרכת הרחק מאחור עם תשואה שלילית עמוקה של מתחת ל 4%-.

בעמוד הבא נפרט את הביצועים של הקופות הגדולות בכל גוף מנהל, בדגש על שווי נכסים מנוהל, תשואות בחתכים שנתיים שונים ואת הקצאת הנכסים בקופות הכלליות של הגופים המנהלים.

תשואות קרנות ההשתלמות הכלליות לרבעון 1 שנת 2022:

תשואות קרנות ההשתלמות המנייתיות לרבעון 1 שנת 2022:

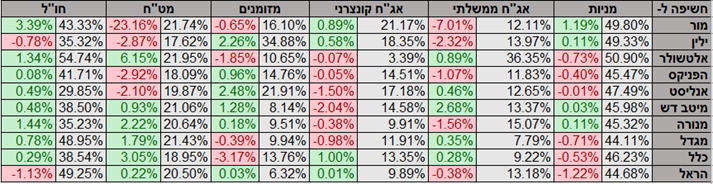

שיעור הקצאת הנכסים המרכזיים בקרנות ההשתלמות הכלליות נכון ל-31.03.2022 ו-% שינוי לעומת שנה קודמת (בצבע):

*שיעור החשיפה למניות כולל גם אופציות וחוזים עתידיים על מניות ("חשיפה במונחי דלתא"). על כן, כיוון שמדובר במינוף, סך שיעורי ההקצאות יסתכמו בפועל במעל ל- 100%.